Kommentar 05.2022.

Seit Ende April haben wir erneut Positionen gesichert, da die Märkte weiterhin Kursrückgänge verzeichnen.

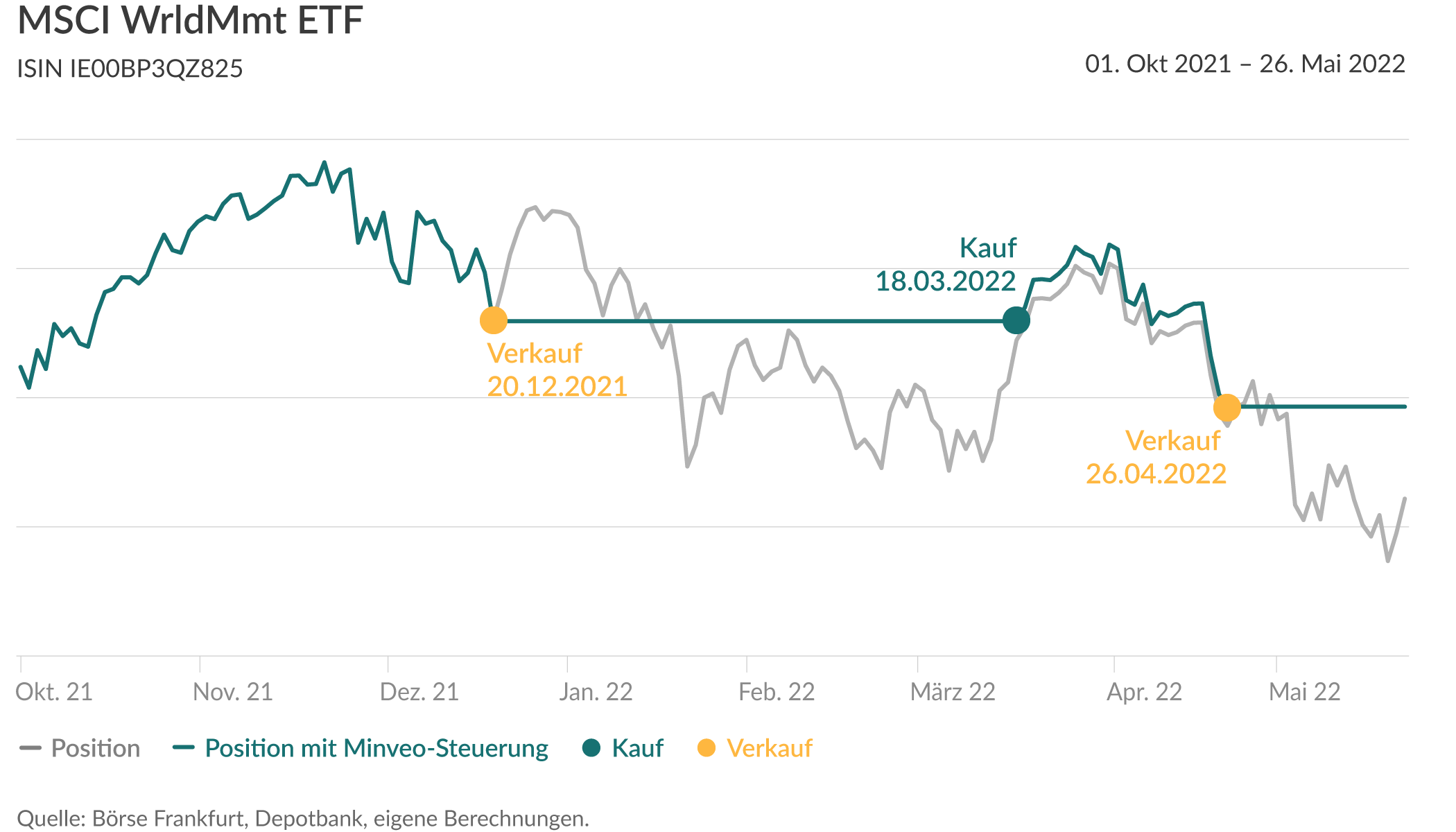

Nachdem wir bereits sehr früh, Ende Dezember 2021, Positionen verkauft haben, wurden diese im März-Zwischenhoch wieder aufgebaut. Die Erholung war jedoch nicht nachhaltig und wir sichern derzeit die Anlagen unserer KundInnen zu großen Teilen in Bar. Der negative Trend an den Märkten setzt sich seitdem weiter fort. Hier am Beispiel des MSCI World Momentum ETF:

In der derzeitigen dynamischen Lage passen wir die Portfolios emotionsfrei und rein datenbasiert an die aktuelle Marktlage an. Die Märkte sind momentan durch zahlreiche Unsicherheitsfaktoren wie hohe Inflation, steigende Zentralbankzinsen, Ukraine-Krieg oder Lieferkettenprobleme belastet. Die hohen Werte der Volatilitäts-Indizes wie VIX oder VDax spiegeln die Nervosität der Marktteilnehmer wider. Nachfolgend eine kurze Einordnung der bestimmenden Faktoren.

Ukraine.

Der Krieg in der Ukraine, insbesondere die humanitäre Lage der Menschen, überlagert weiterhin vieles. Aus politischer und ökonomischer Sicht müssen sich die langfristigen Auswirkungen des Krieges in ihrer Gänze noch abzeichnen. Alle russischen Positionen haben wir, falls im Depot vorhanden, spätestens im Zuge der Sanktionen verkauft.

Zinswende ja, doch wie stark?

Konjunktur- und Inflationsprognosen sind mit den Faktoren wie Energie- und Rohstoffpreisen, Lieferketten, zuletzt Omikron in China und zugleich Arbeitskräftemangel eine Herausforderung für Zentralbanken. Zinsschritte und deren Frequenz werden weiterhin kontrovers diskutiert, mit infolge starken und uneinheitlichen Kursbewegungen an den Märkten. Die sich abzeichnende deutliche Zinsanhebung der Zentralbanken wird aktuell sukzessive über fallende Aktienkurse eingepreist. Es ist noch nicht absehbar, wann die Talsohle erreicht ist und ob das Umfeld volatil bleibt.

Anleihenmarkt im Wandel.

Mit dem schnellen Eintreten der Zinswende hat der Anleihenmarkt in den letzten Wochen einen regelrechten Crash erlebt. Waren Anleihen bisher eine konservative Anlageklasse mit geringen Risiken, hat der Anleihenmarkt deutliche Verluste erlitten. Diese Entwicklung hat vor allem in den letzten Wochen an Stärke zugenommen. Vor dem Hintergrund der sich abzeichnenden negativen Tendenz haben wir frühzeitig am 23. März alle Anleihenpositionen veräußert und in einem kurzlaufenden Geldmarkt-ETF (sog. Overnight-Swap) vor weiteren Verlusten gesichert. Sobald sich die Situation am Anleihenmarkt stabilisiert, werden Anleihenpositionen wieder aufgebaut.

Wie gewohnt erfolgen unsere Anlageentscheidungen rein quantitativ, auf Basis einer umfassenden Datenlage und frei von menschlichen Emotionen. Wir analysieren weiterhin täglich für dich, ob eine Stabilisierung der Lage erkennbar ist – zum jetzigen Zeitpunkt ist dies allerdings nicht der Fall. Bis dahin halten wir Anlagen gesichert.